ถึงตลาดลงทุนจะไม่วางใจเรื่องการเร่งตัวของภาวะเงินเฟ้ออยู่บ้าง แต่ขาขึ้นในตลาดหลักทรัพย์สหรัฐฯ เมื่อวันศุกร์ที่แล้วก็ยังสะท้อนให้เห็นว่านักลงทุนยังเชื่อมั่นในการฟื้นตัวของเศรษฐกิจอเมริกา ดัชนีหลักบางตัวสามารถทำขาขึ้นได้สามวันติดต่อกันและหากเทียบผลงานแบบเดือนต่อเดือนแล้วยังพบว่าดัชนีบางตัวสามารถรักษาขาขึ้นเป็นสัปดาห์ที่สี่ติดต่อกันได้อีกด้วย แต่นอกจากตลาดหุ้นแล้วดูเหมือนว่าตลาดอื่นๆ กลับยังไม่สดใสอย่างนั้น ดอลลาร์สหรัฐยังอ่อนค่าต่อเนื่อง ในขณะที่บิทคอยน์ลงมาสร้างจุดต่ำสุดใหม่ที่ $33,333 สร้างความกังวลให้กับนักลงทุนในตลาดคริปโตต่อเนื่อง

ดัชนีเอสแอนด์พี 500 สามารถรักษาตัวเองให้อยู่ในแนวโน้มขาขึ้นได้สามวันติดต่อกัน เมื่อวันศุกร์ที่แล้วมีราคาปิดห่างจากจุดสูงสุดตลอดกาลเมื่อวันที่ 4 พฤษภาคมเพียง 0.7% เท่านั้น ทำสถิติขาขึ้นตลอดสี่เดือนติดต่อกันได้สำเร็จ นอกจากเอสแอนด์พี 500 แล้วดาวโจนส์เองก็ปรับตัวขึ้นมาได้สามวันติดต่อกัน มีราคาปิดต่ำกว่าจุดสูงสุดตลอดกาลเมื่อวันที่ 4 พฤษภาคมเพียง 0.75% ส่วนแนสแด็ก 100 แม้จะมีราคาปิดต่ำกว่าจุดสูงสุด 2.6% แต่วันศุกร์ก่อนปิดตลาดก็ยังสามารถปรับตัวขึ้นมาได้ 0.25% ปิดท้ายด้วยดัชนีน้องเล็กอย่างรัสเซล 2000 ซึ่งเป็นดัชนีเดียวที่ปิดติดลบเมื่อวันศุกร์ แต่หากมองในภาพใหญ่แล้วจะพบว่ารัสเซล 2000 สามารถทำสถิติขาขึ้นได้แปดเดือนติดต่อกันเป็นครั้งแรกนับตั้งแต่ปี 1995

หากพิจารณาภาพรวมตลอดทั้งปีแล้วจะพบว่าเอสแอนด์พี 500 และดาวโจนส์สามารถทำขาขึ้นได้ 12.7% และ 11.8% ตามลำดับ ในขณะที่แนสแด็ก 100 และรัสเซลสามารถทำได้ 7.2% และ 15.6% เท่ากับว่าน้องเล็กอย่างรัสเซล 2000 กลับสร้างขาขึ้นที่มากที่สุดตลอดปี 2021 นี้ ปรากฎการณ์ที่กำลังเกิดขึ้นนี้มีความหมายว่าอย่างไร? คำตอบนั้นกำลังบอกว่าตลาดลงทุนในยุคปัจจุบันกำลังให้คุณค่ากับหุ้นเทคโนโลยีมากกว่าหุ้นในกลุ่มเน้นคุณค่า เพราะนี่คือภาพที่สะท้อนออกมาจากดัชนีรัสเซล 2000 ซึ่งเป็นดัชนีที่ให้คนสนใจกับบริษัทขนาดเล็กภายในสหรัฐฯ ตอนที่มีวิกฤตโรคระบาด บริษัทขนาดเล็กเหล่านี้คือผู้ที่ได้รับผลกระทบหนักที่สุดจากการล็อกดาวน์ และในตอนที่มีการฟื้นตัวทางเศรษฐกิจ บริษัทเหล่านี้ก็สามารถกลับมาได้อย่างรวดเร็วมากกว่าบริษัทยักษ์ใหญ่

แม้ว่าในสัปดาห์นี้ซึ่งถือเป็นสัปดาห์แรกของเดือนใหม่จะมีการรายงานตัวเลขทางเศรษฐกิจที่สำคัญมากมาย แต่ตัวเลขที่ตลาดลงทุนจะให้ความสนใจเป็นพิเศษนับจากนี้ไปคือดัชนีราคาผู้บริโภค (CPI) และดัชนีการบริโภคส่วนบุคคล (PCE) เมื่อสัปดาห์ที่แล้วตัวเลข PCE พื้นฐานปรับตัวขึ้นสูงที่สุดในรอบสองทศวรรษ ในขณะที่นักลงทุนเชื่อว่าภาพรวมของการจับจ่ายใช้สอยที่สูงขึ้นจะทำให้ตลาดหุ้นปรับตัวขึ้นต่อไป พวกเขาก็จับตาดูท่าทีของธนาคารกลางสหรัฐฯ ด้วยและยังเชื่อว่าต่อให้ตัวเลขที่เป็นตัวชี้วัดเงินเฟ้อเหล่านี้จะเพิ่มขึ้นมากแค่ไหน ธนาคารกลางสหรัฐฯ ก็ยังไม่มีแผนที่จะเปลี่ยนแปลงนโยบายทางการเงินใดๆ

สำหรับประเด็นเรื่องเงินเฟ้อนั้นนักลงทุนและนักเศรษฐศาสตร์กำลังแบ่งกันออกเป็นสองกลุ่มใหญ่ๆ กลุ่มหนึ่งเชื่อคำพูดของธนาคารกลางสหรัฐฯ ที่มองว่าการเร่งตัวของเงินเฟ้อเป็นเพียงเรื่องชั่วคราวในขณะที่อีกกลุ่มเป็นกังวลว่าการเร่งตัวของเงินเฟ้อในตอนนี้อาจสร้างปัญหาเรื่อรังยืดออกไปหลังจากยุคโควิด ล่าสุดเมื่อวันศุกร์ที่แล้ว (28 พฤษภาคม) โจ ไบเดน ประธานาธิบดีสหรัฐฯ ได้เสนองบประมาณประจำปี 2022 ต่อสภาคองเกรส ซึ่งเป็นงบประมาณแรกอย่างเป็นทางการภายใต้การบริหารของไบเดนซึ่งงบประมาณรวมสำหรับปี 2022 ก้อนนี้มีมูลค่าอยู่ที่ 6 ล้านล้านดอลลาร์

ถ้าในเมื่อสภาพคล่องที่มีอยู่กำลังล้นตลาดหุ้นวอลล์ สตรีท ทั้งๆ ที่นักลงทุนในตำนานอย่างวอร์เรน บัฟเฟตก็ออกมาเตือนเรื่องให้ระวังภาวะเงินเฟ้อย่างต่อเนื่อง แล้วทำไมตลาดหุ้นยังคงมุ่งหน้าขึ้นเหนืออย่างต่อเนื่อง? หนึ่งในคำตอบที่เป็นไปได้คือการฟื้นตัวทางเศรษฐกิจอย่างรวดเร็วส่งผลให้ตลาดลงทุนเห็นความแตกต่างระหว่างเศรษฐกิจในปีนี้และปีที่แล้วอย่างชัดเจน

ในการรายงานผลประกอบการไตรมาสที่หนึ่งของปี 2021 ที่ใกล้จะจบลงแล้ว บริษัทมากกว่า 97% ที่อยู่บนดัชนีเอสแอนด์พี 500 ได้แสดงตัวเลขการเติบโตเมื่อเทียบกับปีที่แล้วเกิน 50% กลายเป็นสถิติการเติบโตของดัชนีที่สูงที่สุดนับตั้งแต่ปี 2010 ถึงแม้อาจจะดูไม่เป็นตัวเลขที่แท้จริงเพราะเราก็ทราบดีว่าเศรษฐกิจของอเมริกาปีที่แล้วอยู่ในช่วงล็อกดาวน์ แต่สำหรับตลาดลงทุน การเห็นตัวเลขที่สามารถเติบโตได้อย่างก้าวกระโดดไม่ว่าจะด้วยสาเหตุอะไรก็ตาม พวกเขาก็เลือกที่จะเชื่อข่าวดีนั้น

ที่จริงแล้วไม่จำเป็นต้องเปรียบเทียบไปไกลถึงปีที่แล้ว แต่ถ้าเทียบการรายงานผลประกอบการครั้งนี้กับการรายงานตัวเลขในไตรมาสที่ 4 ของปี 2020 ก็จะเห็นว่ามีความแตกต่างกันอย่างมีนัยสำคัญ เพียงระยะเวลาแค่สามเดือนเท่านั้น สหรัฐฯ สามารถเปลี่ยนรายงานตัวเลขผลประกอบการได้จากการกระจายวัคซีนต้านโควิดอย่างมีประสิทธิภาพ ยอดผู้ติดเชื้อลดลง มาตรการคุมเข้มทางสังคมก็ลดลงตาม ผลที่ตามมาก็คือเมื่อเศรษฐกิจดีขึ้น ตัวเลขทางเศรษฐกิจอย่างความเชื่อมั่นหรือการใช้จ่ายของผู้บริโภคก็ขยายตัวเพิ่มขึ้นตาม หนุนให้เศรษฐกิจกลับมาเป็นปกติได้เร็วยิ่งขึ้น

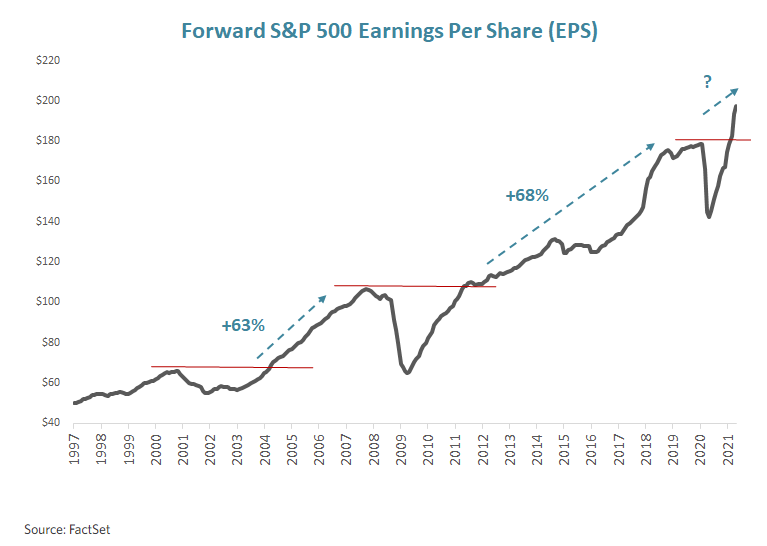

เมื่อนำข้อมูลตัวเลขการเติบโตในตลาดหุ้นและการรายงานผลประกอบการมารวมกัน จึงทำให้นักลงทุนน่าจะพอเบาใจลงไปได้บ้าง แต่ถ้ารายงานผลประกอบการในอีกสิบสองเดือนข้างหน้าสามารถเอาชนะตัวเลขการเติบโตในช่วงก่อนการแพร่ระบาดที่มีอยู่ 11% แล้วตลาดหุ้นสหรัฐฯ จะยังปรับตัวขึ้นต่อได้อยู่หรือไม่? ส่วนตัวแล้วพวกเขาเชื่อว่าทำได้ เพราะเมื่อพิจารณากราฟดัชนีเอสแอนด์พี 500 หลังจากการรายงานผลประกอบการในรอบสองครั้งล่าสุดจะเห็นว่าตัวดัชนียังสามารถไปต่อได้อีกอย่างน้อย 65%

กราฟผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีวิ่งทรงตัวอยู่ประมาณ 1.58%-1.61% มาได้ระยะเวลาหนึ่งแล้ว

หากว่ากราฟผลตอบแทนฯ สามารถปรับตัวลดลงมาหลุดเส้นเทรนด์ไลน์สีแดง อาจเป็นการส่งสัญญาณว่าตลาดลงทุนกำลังเริ่มหนีสภาวะ reflation คำถามต่อมาก็คือถ้ากราฟผลตอบแทนฯ ปรับตัวลดลง แล้วดอลลาร์สหรัฐจะอ่อนค่าตามลงมาด้วยหรือไม่?

จากรูปจะเห็นว่าเมื่อวันศุกร์ที่แล้วกราฟดัชนีดอลลาร์สหรัฐพยายามที่จะวิ่งหลุดกรอบลิ่มลู่ลงขึ้นไปให้ได้ ถือเป็นความพยายามในวันที่เก้าติดต่อกันแล้วที่กราฟพยายามจะแข็งค่าขึ้น

เมื่อดอลลาร์ยังไม่สามารถขึ้นได้ ขาขึ้นของทองคำก็ยังถือว่ามีโอกาสแม้ว่าวันศุกร์จะชะลอตัวลงไปบ้าง

ม้ว่าราคาทองคำจะสามารถยืนเหนือระดับราคา $1,900 ได้แล้ว แต่ก็ยังไม่สามารถวางใจได้ว่าราคาจะผ่านหรือไม่ผ่านแนวต้านนี้ ที่สำคัญจะเห็นว่าราคาทองคำวิ่งเกาะกรอบขาขึ้นด้านบนมาเป็นระยะเวลาหนึ่ง หากว่าราคาทองคำย่อตัวลดลงมาจริง เชื่อว่าจะลงมาไม่เกิน $1,840 ซึ่งถือเป็นกรอบด้านล่างของกรอบราคาขาขึ้นพอดี

อาการของราชาแห่งสกุลเงินดิจิทัลบิทคอยน์ยังไม่พ้นขีดอันตราย ล่าสุดกราฟได้วิ่งหลุดกรอบรูปธงลงมา และพร้อมที่จะมุ่งหน้าลงสู่ $30,000 ได้ทุกเมื่อ

ระดับราคาของบิทคอยน์ในช่วงนี้ถือว่ายังต้องจับตาดูอยู่ตลอด แม้จะไม่ปรับตัวลงต่อแต่ในขณะเดียวกันก็ยังไม่สามารถปรับตัวขึ้นไปได้ แนวรับที่เราให้ไว้ในตอนนี้นอกจาก $30,000 แล้ว ยังมี $29,000 ด้วย

ในช่วงนี้มีปัจจัยพื้นฐานที่สามารถส่งผลกระทบต่อราคาน้ำมันได้มากมาย ที่เป็นภาพรวมกว้างๆ ก็จะมีเรื่องของนโยบายพลังงานสะอาด การเจรจาสนธิสัญญานิวเคลียร์ระหว่างสหรัฐฯ และอิหร่าน แต่ที่ใกล้ตัวมากที่สุดคือการประชุมของกลุ่ม OPEC+ ที่จะมีขึ้นในวันพรุ่งนี้ ผู้เชี่ยวชาญเชื่อว่าหัวข้อที่จะพูดถึงจะมีเรื่องโควตาการผลิตน้ำมันในเดือนถัดไป และอาจจะมีพูดถึงเรื่องการกลับมาของอิหร่านในแง่ของการผลิตน้ำมันหากว่าสหรัฐฯ ยกเลิกการคว่ำบาตร

อย่างไรก็ตาม การฟื้นเศรษฐกิจในยุคหลังโควิดก็ยังต้องพึ่งพาพลังงานน้ำมัน ที่สำคัญก็คือช่วงหน้าร้อนที่กำลังจะมาถึงนี้จะทำให้ผู้คนอยากเดินทางด้วยรถยนต์มากเป็นพิเศษเพราะไม่ได้ท่องเที่ยวในปีที่แล้ว

กราฟราคาน้ำมันดิบ WTI วิ่งปรับฐานอยู่ในกรอบสามเหลี่ยมลู่ขึ้น เชื่อว่าถ้าราคาสามารถทะลุกรอบขึ้นไปได้ มีโอกาสได้เห็น WTI ที่ $76 ต่อบาร์เรล

ตัวเลขเศรษฐกิจสำคัญประจำสัปดาห์ (เวลาทั้งหมดคำนวณเป็น EDT)

วันจันทร์

21:00 (ประเทศจีน) ดัชนี PMI ภาคการผลิต: คาดว่าจะคงที่อยู่ที่ 51.1 จุด

21:45 (ประเทศจีน) ดัชนี PMI ภาคการผลิตจากมหาวิทยาลัยไซซิน: คาดว่าจะลดลงจาก 51.9 เป็น 51.7 จุด

หมายเหตุ: ธนาคารหยุดในสหราชอาณาจักร ตลาดหุ้นสหรัฐอเมริกาปิดเนื่องในวันรำลึกถึงทหารผ่านศึก

วันอังคาร

00:30 (ออสเตรเลีย) ผลประชุมของธนาคารกลางแห่งออสเตรเลีย: คาดว่าจะคงที่ 0.10%

03:55 (เยอรมัน) ดัชนี PMI ภาคการผลิต: คาดว่าจะคงที่ 64.0 จุด

03:55 (เยอรมัน) รายงานตัวเลขอัตราการว่างงาน: คาดว่าจะลดลงจาก 9K เป็น -9K

04:30 (สหราชอาณาจักร) ดัชนี PMI ภาคการผลิต: คาดว่าจะคงที่ 66.1 จุด

05:00 (ยูโรโซน) ดัชนีราคาผู้บริโภค (CPI): คาดว่าจะเพิ่มขึ้นจาก 1.6% เป็น 1.9%

08:30 (แคนาดา) รายงานตัวเลข GDP แบบ MoM: คาดว่าจะเพิ่มขึ้นจาก 0.4% เป็น 1.0%

10:00 (สหรัฐฯ) ดัชนี PMI ภาคการผลิตจาก ISM: คาดว่าจะคงที่ 60.7 จุด

11:00 (สหราชอาณาจักร) ถ้อยแถลงจากประธานธนาคารกลางอังกฤษ

วันพุธ

21:30 (ออสเตรเลีย) รายงานตัวเลข GDP: คาดว่าจะลดลงจาก 3.1% เป็น 2.5%

21:30 (ออสเตรเลีย) รายงานตัวเลขยอดค้าปลีก: ตัวเลขครั้งก่อนอยู่ที่ 1.1%

วันพฤหัสบดี

04:30 (สหราชอาณาจักร) ดัชนี PMI ภาคบริการ: คาดว่าจะคงที่ 61.8 จุด

08:15 (สหรัฐฯ) รายงานตัวเลขคาดการณ์การจ้างงานนอกภาคการเกษตรจาก ADP: คาดว่าจะลดลงจาก 742K เป็น 650K

08:30 (สหรัฐฯ) รายงานตัวเลขจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก: คาดว่าจะลดลงจาก 406K เป็น 395K

10:00 (สหรัฐฯ) ดัชนี PMI ที่ไม่เกี่ยวข้องกับภาคการผลิตจาก ISM: คาดว่าจะเพิ่มขึ้นจาก 62.7 จุดเป็น 63.0 จุด

11:00 (สหรัฐฯ) รายงานปริมาณน้ำมันดิบคงคลัง: ตัวเลขของสัปดาห์ก่อนออกมาอยู่ที่ -1.662M bbl

วันศุกร์

02:15 (อินเดีย) ผลประชุมของธนาคารกลางแห่งอินเดีย: คาดว่าจะคงที่ 4.00%

04:30 (สหราชอาณาจักร) ดัชนี PMI ภาคการก่อสร้าง: คาดว่าจะเพิ่มขึ้นจาก 61.6 จุดเป็น 62.0 จุด

07:00 (สหรัฐฯ) ถ้อยแถลงจากประธานธนาคารกลางสหรัฐฯ

07:00 (ยูโรโซน) ถ้อยแถลงจากประธานธนาคารกลางแห่งสหภาพยุโรป

08:30 (สหรัฐฯ) รายงานตัวเลขการจ้างงานนอกภาคการเกษตร: คาดว่าจะเพิ่มขึ้นจาก 266K เป็น 650K

08:30 (สหรัฐฯ) รายงานตัวเลขอัตราการว่างงาน: คาดว่าจะลดลงจาก 6.1% เป็น 5.9%

08:30 (แคนาดา) รายงานตัวเลขการจ้างงาน: คาดว่าจะเพิ่มขึ้นจาก -207.1K เป็น -22.5K

10:00 (แคนาดา) ดัชนี PMI จาก IVEY: ตัวเลขครั้งก่อนออกมาที่ 60.6 จุด