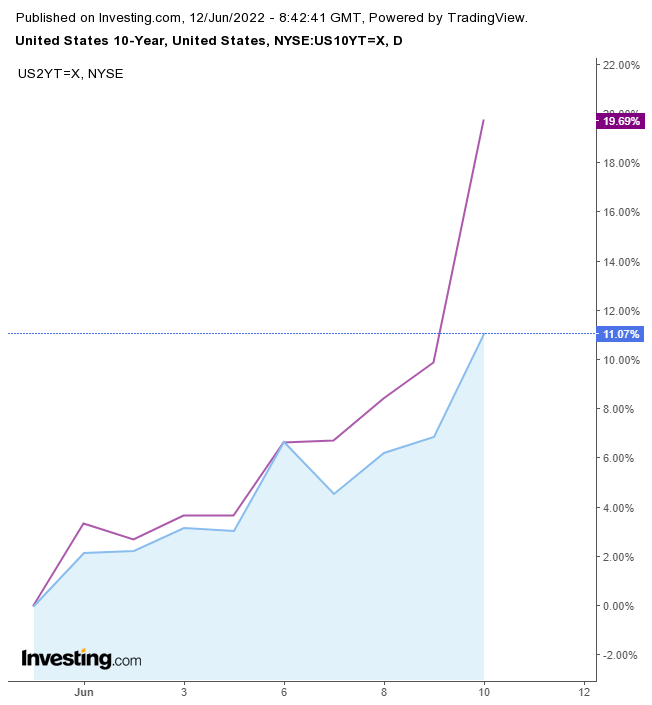

หลังจากที่ตัวเลขดัชนีราคาผู้บริโภคของสหรัฐอเมริกาออกมาสูงมากกว่าที่ตลาดคาดการณ์ไว้ การลงทุนในสัปดาห์นี้ ไม่ว่าจะเป็นนักลงทุนในตลาดไหนก็ตาม ต่างก็เฝ้ารอดูผลการประชุมอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ ที่จะเกิดขึ้นในช่วงกลางสัปดาห์นี้ ความกลัวที่นักลงทุนมีต่อเงินเฟ้อ และการชะลอตัวทางเศรษฐกิจทำให้กราฟอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 2 ปีทะยานขึ้นสร้างจุดสูงสุดใหม่ในรอบทศวรรษ เช่นเดียวกับกราฟอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีที่ขึ้นไปสร้างจุดสูงสุดใหม่ตั้งแต่ปี 2018

เชื่อได้เลยว่าตอนนี้ไม่มีตัวเลขเศรษฐกิจไหนสำคัญไปมากกว่าดัชนีราคาผู้บริโภค (CPI) สหรัฐฯ อีกแล้ว เพราะตลอดทั้งสัปดาห์ก่อน ตลาดลงทุนได้แต่เคลื่อนไหวไปมาอยู่ในกรอบราคาแคบๆ มาตลอดทั้งสัปดาห์จนกระทั่งมาถูกเทขายอย่างหนักในวันศุกร์ หลังจากได้ทราบตัวเลขเงินเฟ้อว่ากระโดดขึ้นสูงกว่าตัวเลขคาดการณ์อีกครั้ง ตอนนี้นักลงทุนต่างเป็นกังวลว่าตัวเลขเงินเฟ้อที่สูงขึ้น จะยิ่งกดดันธนาคารกลางสหรัฐฯ (เฟด) ให้ต้องใช้ยาแรงกระตุ้นเศรษฐกิจมากกว่าหรือเท่ากับ 0.50% อีกครั้ง

ในวันสุดท้ายของการลงทุนในสัปดาห์ที่แล้ว ดัชนีเอสแอนด์พี 500 ปรับตัวลดลง 2.9% ถือเป็นการเทขายครั้งที่สองที่หนักที่สุดของปีนี้ และถือเป็นการปรับตัวลดลงเป็นสัปดาห์ที่ 9 จาก 10 สัปดาห์ล่าสุด เพราะความกังวลว่าเฟดจะไม่สามารถหาวิธีแก้ไขปัญหาเงินเฟ้อที่ตัวเองเป็นคนก่อขึ้นมาได้ ตอนนี้ธนาคารกลางสหรัฐฯ ไม่มีทางเลือกแล้ว ถ้าเลือกจะกดเงินเฟ้อลงมาให้ได้ ก็ต้องแลกมากับภาวะเศรษฐกิจถดถอย ถ้าเลือกป้องกันไม่ให้เกิดภาวะเศรษฐกิจถดถอย ก็ต้องยอมให้เงินเฟ้อเติบโตต่อไป

จากทั้งหมด 11 กลุ่มหุ้นบนดัชนีเอสแอนด์พี 500 กลุ่มหุ้นที่ปรับตัวลดลงมาที่สุดเมื่อวันศุกร์ที่แล้วคือกลุ่มสินค้าอุปโภคบริโภคที่ปรับตัวลดลงมากถึง 4% ในขณะที่กลุ่มอุตสาหกรรมสินค้าจำเป็นย่อตัวลดลงมาเพียง 0.4% ชัดเจนว่าการเติบโตของอัตราเงินเฟ้อในปัจจุบันทำให้ผู้บริโภคเลือกตัดสิ่งที่ไม่จำเป็นออก และเริ่มประหยัดกินประหยัดใช้กันมากขึ้น

นักวิเคราะห์บางคน (ที่เชื่อว่าเงินเฟ้อถึงจุดพีคแล้ว) เชื่อว่านี่คือช่วงเวลาที่เหมาะสมกับการลงทุนในกลุ่มอุตสาหกรรมสินค้าจำเป็น ซึ่งส่วนตัวเราไม่คิดเช่นนั้น และการวิเคราะห์ทางเทคนิคก็ไม่คิดเช่นเดียวกับนักวิเคราะห์กลุ่มนี้ด้วย

กราฟรูปนี้แสดงให้เห็นแนวโน้มขาลงที่ยังคงเกาะกรอบราคาขาลงลงมา แสดงให้เห็นว่าความต้องการที่จะซื้อสวนนั้นยังมีน้อย ยิ่งไปกว่านั้น ขาลงครั้งนี้ใกล้จะหลุดเส้นค่าเฉลี่ย 200 สัปดาห์ลงมาแล้ว ถ้าไม่นับขาลงฉับพลันในโควิด เส้นค่าเฉลี่ย 200 สัปดาห์ทำหน้าที่เป็นแนวรับที่แข็งแกร่งมาตั้งแต่ปี 2010

กลุ่มหุ้นถัดมาที่ถูกเทขายมากที่สุดบนดัชนีเอสแอนด์พี 500 คือหุ้นกลุ่มเทคโนโลยีที่ปรับตัวลดลงมากถึง 3.8% การร่วงลงมาครั้งนี้เป็นการยืนยันว่ารูปแบบหัวไหล่ ที่เกิดมาตั้งแต่เดือนเมษายนมาจนถึงปัจจุบันได้เสร็จสมบูรณ์แล้ว และเป็นการบอกด้วยว่ามีโอกาสที่ราคาจะปรับตัวลดลงอีกในอนาคต

กลุ่มหุ้นที่ร่วงลงมากที่สุดเป็นอันดับที่สามคือกลุ่มการเงินด้วยการทำขาลง 3.6% แต่สำหรับนักลงทุนที่เชื่อว่าการขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ จะทำให้หุ้นกลุ่มธนาคารได้ประโยชน์ การลงทุนในหุ้นธนาคารอย่างเช่นโกลด์แมน แซคส์ (NYSE:GS) และเวลล์ ฟาร์โก (NYSE:WFC) ในตอนนี้ถือว่าเป็นจังหวะที่ดี เพราะราคาหุ้นได้ลงไปต่ำกว่ามูลค่าทางบัญชีเรียบร้อยแล้ว

การเทขายในตลาดหุ้นอเมริกาเมื่อวันศุกร์ได้ส่งหุ้นของธนาคารโกลด์แมน แซคส์ลงสู่จุดต่ำสุดนับตั้งแต่เดือนมกราคมปี 2021 แต่ฝั่งเทคนิคกลับเห็นว่ามีโอกาสที่ราคาหุ้นจะดีดตัวกลับขึ้นมา เพราะตอนนี้ราคาได้ลงมาเจอแนวรับที่เกิดขึ้นมาจากจุดสูงสุดในปี 2007 และปี 2018 แล้ว เช่นเดียวกับหุ้นของเวลล์ ฟาร์โกที่ลงมาถึงจุดต่ำสุดนับตั้งแต่เดือนเมษายนปี 2021 ก็มีโอกาสที่จะปรับตัวขึ้นได้เช่นกัน

แต่ขาลง 2.9% ของเอสแอนด์พี 500 นั้นยังไม่มากที่สุด เมื่อเทียบกับดัชนีหลักอย่างแนสแด็ก 100 ที่ร่วงลงมาที่สุด 3.6% ในขณะที่ดาวโจนส์และรัสเซล 2000 ปรับตัวลดลงตัวละ 2.7% เท่ากัน สำหรับแนสแด็ก 100 นั้นได้เข้าสู่ขาลงมาตั้งแต่สองวันก่อนหน้าแล้ว ทำให้ตั้งแต่วันพุธมาจนถึงวันศุกร์ที่ผ่านมา แนสแด็ก 100 ร่วงลงทั้งหมด 6.9%

ก่อนหน้าที่จะได้ทราบตัวเลขดัชนีราคาผู้บริโภค ตลาดลงทุนยังคงเถียงกันถึงเรื่องที่ว่าเงินเฟ้อของสหรัฐฯ ได้ขึ้นถึงจุดสูงสุดแล้วหรือไม่ แต่ตัวเลข CPI แบบเทียบปีต่อปีในเดือนพฤษภาคมที่ออกมาอยู่ที่ 8.6% และตัวเลขดัชนีราคาผู้บริโภคพื้นฐาน (Core CPI) ที่เพิ่มขึ้นถึง 6% ร้อนแรงที่สุดนับตั้งแต่เดือนธันวาคมปี 1981 ก็ทำให้นักลงทุนที่เถียงกันอยู่นั้นได้คำตอบที่ชัดเจนแล้ว

การที่ตัวเลขดัชนีราคาผู้บริโภคยังคงโตไม่หยุดหย่อนยิ่งทำให้การประชุมของธนาคารกลางสหรัฐฯ ในช่วงกลางสัปดาห์นี้ยิ่งถูกจับตามองเป็นอย่างยิ่ง จากเดิมที่พอจะมองข้ามการปรับอัตราดอกเบี้ยขึ้น 0.75% ตอนนี้อาจจะต้องเอากลับมาพูดกันอีกครั้งแล้ว จริงอยู่ว่าการขึ้นอัตราดอกเบี้ยแรงๆ จะส่งผลร้ายกับตลาดหุ้นอย่างหลีกเลี่ยงไม่ได้่ แต่เฟดก็ไม่มีทางเลือกแล้วหากคิดจะสกัดกั้นการเติบโตของเงินเฟ้อ ถ้อยแถลงของเจอโรม พาวเวลล์ ประธานเฟดหลังจากการประชุมอัตราดอกเบี้ยสิ้นสุดลง จึงมีความสำคัญมากว่าธนาคารกลางฯ จะทำอย่างไรต่อไป และมีแนวโน้มว่าการประชุมครั้งถัดไปน่าจะได้ผลการประชุมออกมาแนวไหน

ตามความเห็นของเรา ถ้าถ้อยแถลงของเจอโรมพาวเวลล์คือเพิ่มมาตรการคุมเข้มทางการเงินจากที่ประกาศไปก่อนหน้านี้ ตลาดหุ้นจะถือว่านั่นคือข่าวร้าย แต่ถ้ายังคงนโยบายการเงินเอาไว้ดังเดิม จะถือว่าเป็นข่าวดี

กราฟแสดงผลตอบแทนจากพันธบัตรรัฐบาลเปรียบเทียบกันระหว่าง 2 ปีกับ 10 ปียังคงวิ่งเป็นแนวราบ แต่ถ้าเมื่อไหร่ที่กราฟนี้ปรับตัวลดลง นั่นคือการส่งสัญญาฯว่าเศรษฐกิจอเมริกามีโอกาสมากขึ้นในการเข้าสู่สภาวะเศรษฐกิจถดถอย

ความกังวลที่มีต่อเงินเฟ้อส่งให้ดัชนีดอลลาร์สหรัฐปรับตัวขึ้นเป็นวันที่สามติดต่อกัน อยู่ห่างจุดสูงสุดในวันที่ 12 พฤษภาคมเพียง 0.7% ซึ่งถือว่าสูงที่สุดนับตั้งแต่ปี 2002 ในขณะเดียวกัน ก็มีนักลงทุนบางกลุ่มเริ่มทนไม่ไหว เข้าซื้อทองคำทองคำในฐานะสินทรัพย์สำรองปลอดถัย แม้ว่าดอลลาร์จะแข็งค่า

ขาขึ้นครั้งนี้ทำให้ทองคำขึ้นแตะจุดสูงสุดนับตั้งแต่วันที่ 6 พฤษภาคม และยังเป็นการดีดตัวขึ้นจากเส้นแนวรับ 200 วันอีกด้วย ในทางตรงกันข้าม สกุลเงินดิจิทัลที่ได้ชื่อว่าเป็น “นิวทองคำ” อย่างบิทคอยน์ได้ปรับตัวลดลงต่อหลังจากประกาศตัวเลข CPI ขาลงครั้งนี้ได้พาบิทคอยน์ลงสู่จุดต่ำสุดนับตั้งแต่เดือนธันวาคมปี 2020

การปรับตัวลดลงต่ำกว่า $30,000 อีกครั้งถือเป็นจุดสิ้นสุดของการพักตัวระยะสั้น ตราบใดที่เฟดยังคิดจะขึ้นอัตราดอกเบี้ยตลอดทั้งปี ตราบนั้นบิทคอยน์ก็ยังไม่มีโอกาสจะปรับตัวขึ้นได้โดยง่าย

สุดท้าย ราคาน้ำมันดิบในวันศุกร์ได้ย่อตัวลดลงมาต่อจากการปรับตัวลงในวันพฤหัสบดี ถือเป็นการลงมาจากจุดสูงสุดนับตั้งแต่ 2008 เพราะฉะนั้น เท่ากับว่าราคาน้ำมันดิบได้ขึ้นมาถึงจุดตัดสินสำคัญแล้ว

ข่าวเศรษฐกิจสำคัญประจำสัปดาห์ (เวลาทั้งหมดคำนวณเป็น EDT)

วันจันทร์

02:00 (สหราชอาณาจักร) รายงานตัวเลข GDP: ครั้งก่อนออกมาอยู่ที่ 0.8% QoQ และ -0.1% MoM

02:00 (สหราชอาณาจักร) ผลผลิตจากภาคอุตสาหกรรม: คาดว่าจะเพิ่มขึ้นจาก -2.2% เป็น 0.2% MoM

วันอังคาร

02:00 (สหราชอาณาจักร) ดัชนีรายได้และเงินโบนัสโดยเฉลี่ย: คาดว่าจะเพิ่มขึ้นจาก 7% เป็น 7.6%

02:00 (สหราชอาณาจักร) รายงานจำนวนคนว่างงานที่ใช้สิทธิประโยชน์จากการว่างงาน: คาดว่าจะเพิ่มขึ้นจาก-56.9K เป็น -42.5K

05:00 (เยอรมัน) รายงานตัวเลขความเชื่อมั่นของผู้บริโภคจาก ZEW: คาดว่าจะเพิ่มขึ้นจาก -34.3 เป็น -27.5

08:30 (สหรัฐฯ) ดัชนีราคาผู้ผลิต: คาดว่าจะเพิ่มขึ้นจาก 0.5% เป็น 0.8%

22:00 (ประเทศจีน) รายงานตัวเลขผลผลิตในภาคอุตสาหกรรม: คาดว่าจะฟื้นตัวขึ้นจาก -2.9% เป็น -0.5%

วันพุธ

08:30 (สหรัฐฯ) รายงานตัวเลขยอดค้าปลีกพื้นฐาน: คาดว่าจะเพิ่มขึ้นจาก 0.6% เป็น 0.8% MoM

08:30 (สหรัฐฯ) รายงานตัวเลขยอดค้าปลีก: คาดว่าจะลดลงจาก 0.9% เป็น 0.2% MoM

10:30 (สหรัฐฯ) รายงานปริมาณน้ำมันดิบคงคลัง: คาดว่าจะลดลงจาก 2.025M เป็น -1.917M

14:00 (สหรัฐฯ) การประชุมอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ

วันพฤหัสบดี

07:00 (สหราชอาณาจักร) การประชุมอัตราดอกเบี้ยของธนาคารอังกฤษ: คาดว่าจะเพิ่มขึ้นจาก 1.00% เป็น 1.25%

08:30 (สหรัฐฯ) รายงานตัวเลขการอนุญาตก่อสร้าง: คาดว่าจะลดลงจาก 1.823M เป็น 1.787M

08:30 (สหรัฐฯ) รายงานตัวเลขจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก: คาดว่าจะลดลงจาก 229K เป็น 215K

23:00 (ญี่ปุ่น) การประชุมอัตราดอกเบี้ยของธนาคารกลางญี่ปุ่น: คาดว่าจะคงที่ -0.10K

วันศุกร์

05:00 (ยูโรโซน) ดัชนีราคาผู้บริโภค: คาดว่าจะคงที่ 8.1%

08:45 (สหรัฐฯ) ถ้อยแถลงของเจอโรม พาวเวลล์ ประธานธนาคารกลางสหรัฐฯ